La pierre attire indéniablement les Français. Il semble que ce soit la façon privilégiée de se constituer un patrimoine ou un revenu complémentaire, contrairement à d’autres pays, comme les US ou l’Angleterre.

Disons le tout de suite : oui, il est possible de se constituer un patrimoine ou un revenu additionnel par l’immobilier. Oui, le fait de pouvoir emprunter pour acheter, et à des taux bas en ce moment, est un avantage, car permettant de se constituer un patrimoine sans apport personnel.

J’ai promis de ne parler que de ce que je connaissais dans ce blog. Si je suis propriétaire de ma résidence principale, je n’ai pas d’investissement locatif dans l’immobilier traditionnel.

(Je suis en revanche diversifié dans l’immobilier via l’actionnariat dans des sociétés d’investissement immobilier cotées).

Alors pourquoi cet article ?

Tout simplement parce que dès lors qu’il s’agit d’un investissement, que ce soit en actions, en obligations, dans l’immobilier ou dans des vaches laitières (si, ça existe), il convient de vérifier un certain nombre de points.

Acheter pour louer un bien immobilier est à mon sens beaucoup trop associé à un sentiment de sécurité, et je vais donc mettre en avant les risques. Et nous allons les mettre en parallèle avec un investissement en action, afin de faire un petit comparatif.

Imaginons donc que nous avons 50.000€ à investir en Bourse, ou nous avons la possibilité d’acheter un bien (même avec un crédit à 100%) pour 50.000 €.

Quels sont les risques associés à ces investissements ?

Les « Frais d’entrée »

Cela correspond à ce que vous payez pour acquérir l’investissement.

En Bourse, cela correspond aux frais de passage d’ordre. Sur Boursorama, c’est 0.6 % (ou moins en fonction des montants) par ordre. Vous pouvez rentrer par des investissements progressifs, sans tout mettre en 1 fois ; si vous passez 50 ordres à 1000€, cela représente : 300 €.

En Immobilier, cela correspond aux « frais de notaires ». Soit environ 7%. Plus les frais de remise en état éventuels, etc… Partons donc sur 7% soit : 3.500 €. Et là, c’est en une fois obligatoirement…

Avantage : Bourse.

Les Frais de possession

Ce sont les frais que vous devez débourser pour continuer à être propriétaire de votre bien dans de bonnes conditions, c’est-à-dire pour qu’il continue de vous verser des revenus.

En Bourse : max 5€ par mois, quel que soit le montant que vous avez sur votre compte (pour un compte chez un broker internet comme Boursorama.). Soit 60€/an.

Immobilier : Assurance propriétaire. Entretien du bien. Taxe foncière. Renouvellement des locataires, frais de remise en état entre 2 locataires, gestion de la location etc… En tout, comptez probablement 1 mois de loyer par an… Donc probablement plus de 300€/an.

Avantage : Bourse

Frais de revente :

Pour une action, c’est la même chose que les frais d’achat : le coût de la transaction. Pour revendre l’ensemble de vos 50.000€, cela vous coûterait 300€.

Pour l’immobilier, au mieux c’est le prix des petites annonces, sinon les frais d’agence immobilière sont à la charge du vendeur (4 à 10%, donc 2000€ à 5000€).

Avantage : Bourse.

Liquidité

En Bourse : Vous pouvez acheter et vendre des actions à tout moment, en 3 clics, aux heures d’ouverture de la Bourse. Vous pouvez vendre 1 action, comme liquider la totalité de votre portefeuille.

Immobilier : trouver un acheteur est plus long et compliqué. Et la revente elle-même prend du temps (3 mois ?). Par ailleurs, c’est du « tout ou rien » : difficile de ne vendre que 1 m2 de votre bien si vous n’avez besoin que d’un peu de cash…

Avantage : Bourse

Diversification

En Bourse : vous pouvez acheter des actions représentant des entreprises de secteurs d’activité différents, sur des pays différents, en devises différentes. Vous pouvez vous tromper sur quelques actions sans trop d’impact.

Immobilier : 100% sur 1 seul bien. Vous n’avez pas le droit à l’erreur.

Avantage : Bourse

Sécurité des Revenus

Actions : les sociétés vous versent des dividendes. Ils peuvent être réduits, voire supprimés. La probabilité que TOUTES les actions de votre portefeuille arrêtent brusquement de vous verser des dividendes est néanmoins faible. Et au pire, vous pouvez revendre d’un simple clic les actions des sociétés qui décident de suspendre leur dividendes .

Immobilier : Loyers. Peuvent être supprimés… unilatéralement par votre locataire. Qui est protégé par la loi, vous ne pouvez bien entendu pas l’expulser du jour au lendemain (surtout en hiver) , vous devrez suivre des procédures judiciaires. Il existe des assurances bien sûr, mais le défaut d’un locataire a plus d’impact sur un bien unique (vos revenus passent à 0) que la suppression du dividende sur 1/20eme de votre investissement.

Avantage : Bourse

Evolution de la législation

Actions : les revenus des dividendes ont fait l’objet de plusieurs modifications en termes de fiscalité. Pas à l’avantage des épargnants…

Immobilier : il existe de nombreuses fiscalités appliquées aux revenus immobiliers. Mais la législation peut porter aussi sur l’isolation, la sécurité (détecteur de fumée), l’accès handicapé, etc… Le gouvernement a entrepris le vaste chantier d’actualiser toutes les valeurs locatives de toutes les habitations d’ici à 2018 : Les taxes d’habitation risquent de varier de manière importante…

Match nul.

Valeur du patrimoine

C’est surement le point pour lequel le risque est le plus sous-estimé. La pierre ne peut que monter, la Bourse c’est le casino etc…

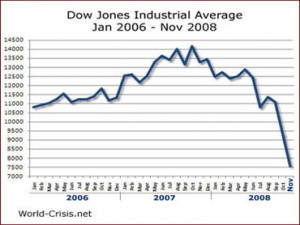

Oui, la valeur d’une action peut s’effondrer. Voire passer à zéro (c’est très très rare pour des capitalisations « normales »). Prenons la crise de 2008 (crise des subprimes) comme exemple. L’indice Dow Jones s’est effondré de… 46%.

Si vous aviez acheté au plus haut en 2007 et paniqué au plus bas fin 2008, vous auriez perdu presque 50% de la valeur de votre capital de départ. (Si vous vous étiez contentés de garder vos actions, vous auriez plus qu’avant la crise. Le Dow Jones est aujourd’hui à 18.000 points, contre 14.000 avant la crise).

Rien de tel avec l’immobilier ? Et bien si !

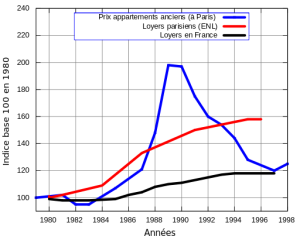

Dans les années 90, la France a connu un krach immobilier. Ainsi, les prix ont baissé de 40 % en euros constants, p.ex. dans tous les arrondissements de Paris entre 1991 et 1996.

(« Sum Paris » par Gandie — Travail personnel. Sous licence CC BY-SA 3.0 via Wikimedia Commons – http://commons.wikimedia.org/wiki/File:Sum_Paris.svg#mediaviewer/File:Sum_Paris.svg)^.

Si vous deviez vendre en 1996 après avoir acheté en 1990, pas de chance…

Ce krach étant plus lointain, le risque nous apparaît plus diffus. Mais ça ne veut pas dire qu’il n’existe pas. La baisse des prix a d’ailleurs commencé…

Tapez « krach immobilier » sur Google et vous verrez le nombre de sites qui vous expliquent que le prochain krach est pour bientôt ! (je n’ai pas la moindre idée sur la véracité de ce qu’ils affirment ! c’est juste pour montrer que certains considèrent l’immobilier comme étant potentiellement risqué…).

Sans aller jusqu’à un krach, vous pouvez avoir de « mauvaises nouvelles » :

Pour des actions, l’entreprise peut traverser une mauvaise passe, le PDG peut partir, un problème légal peut arriver (pensez aux amendes infligées par les US aux banques), un problème industriel, etc… Tout cela impactera le cours de l’action (d’où la nécessité de diversifier !)

Pour l’immobilier, des travaux de voirie peuvent être décidés à proximité de votre bien, la construction d’une autoroute, de logements collectifs, d’un site industriel, d’un abattoir, d’une décharge ou tout simplement la dégradation du quartier, ou de votre immeuble. Comment savoir l’évolution sur 10 ou 15 ans ?

Pour moi, match nul. Le risque existe de perte en capital des 2 cotés.

Le mode de financement

C’est l’argument massue des investisseurs immobiliers : «je finance tout par un prêt, payé par le locataire, en fait à long terme je suis propriétaire d’un bien qui ne m’aura au final rien coûté ».

C’est vrai. Impossible (très difficile) de vous faire financer l’achat d’actions en prenant un prêt à votre banque (ou du moins pas aux mêmes conditions. Vous pouvez toujours prendre un crédit personnel et acheter des actions. Je vous le déconseille fortement).

Mais je rajouterais juste une petite phrase : « si tout se passe bien »…

Un bon investissement peut devenir une mauvaise affaire si son mode de financement est inadapté (« trop cher »).

Mais un mauvais investissement ne peut pas devenir bon par son mode de financement ! Une mauvaise affaire reste une mauvaise affaire, même si vous avez pu la financer à bas prix.

Ce n’est pas parce que le crédit est bas que les autres risques ont disparu.

Acheter avec un crédit permet d’utiliser ce qu’on appelle « l’effet de levier ».

L’effet de levier est positif si tout se passe bien mais potentiellement catastrophique dans le cas contraire.

Si vous devez revendre lors d’une baisse du marché, ou que les locataires ne payent pas, ou que vous devez engager des frais importants pour une remise en l’état, vous risquez d’avoir une rentabilité faible, voire nulle ou même une perte en capital.

Et d’autant plus que si vous achetez un bien avec un prêt, le cout total de ce bien ne sera plus 50.000€ mais vous aller devoir payer environ 63.000€ (à 3% sur 15 ans).

D’ailleurs vous pouvez aussi avoir des actions « gratuitement » en 15 ans, et même moins.

La rentabilité annuelle moyenne des actions sur les 20 dernières années est d’environ 7 à 9%. Si nous prenons 7%, cela signifie que la valeur double en 10 ans (magie des intérêts composés !): si vous revendez la moitié du nombre d’actions, vous avez donc le reste de ces actions « qui ne vous a rien coûté » et qui ramène également du revenu.

Avantage : immobilier (soyons honnêtes 🙂 !)

La psychologie et l’information

Etre propriétaire d’une partie d’un immeuble est mieux vu en France qu’être propriétaire d’une partie d’une entreprise. Tirer des revenus de la location d’un appartement (loyer) est également mieux vu que tirer des revenus de la distribution d’une partie des bénéfices (dividendes).

L’autre point est également le manque d’information.

J’entends souvent : « La Bourse, je n’y connais rien ». En revanche, on pense tous avoir un minimum de connaissance sur l’immobilier : On a tous de l’expérience, direct (achat d’une résidence principale) ou indirects (proches, amis) de l’achat d’un bien immobilier. On sait visiter une maison ou un appartement et regarder les points importants (localisation, état du bien, etc). Mais savoir comment « visiter » une entreprise à travers ses publications est moins répandu !

De même le processus d’achat d’un bien immobilier est mieux connu : banque pour le prêt, passage devant notaire etc…

Mais comment acheter des actions ? on demande à sa banque , il faut ouvrir un compte spécial ? Tout cela a l’air compliqué quand on ne l’a jamais fait…

(Je ferai un article tutorial pour vous aider à démystifier cet aspect, extrêmement simple.)

Avantage : Immobilier

Conclusion : L’immobilier, un placement sans risque ?

L’immobilier est une manière de se constituer un patrimoine et une source de revenu. Mais non, ce n’est pas le placement parfait, il présente des risques (comme tout placement).

La rentabilité de l’immobilier est souvent faible une fois tous les frais enlevés, sauf exception qui demande des compétences particulières (savoir où et à quel prix acheter, faire des travaux, gérer soi-même les locations,…).

Acquérir ces compétences est bien sûr possible, exactement comme acquérir les connaissances en investissement en actions. C’est entre autre l’objectif de ce blog!

D’une manière générale, il faut faire preuve de bon sens : immobilier ou actions, il vaut mieux savoir ce que l’on fait avant d’y investir !

Si vous avez d’autres arguments pour ou contre les risques d’investir dans l’immobilier, laissez vos commentaires !

Grand merci pour cette analyse…. claire!

Bien vu mais voici un calcul simpliste:

HA: 50 000 € prêt sur 20 ans + 15000 € d’emprunt total

Les loyers remboursent le crédit.

Frais( taxe foncière, loyers non payé, frais notaires divisés par 20 ans: 1150 €( 3 mois de loyer plus 250 €).

Au bout de 20 ans:

Revente: 50 000€ ; frais sur 20 ans: 23 000 €. gains: 27 000 €. Donc pour un placement de 1150 € / an j’ai gagné 27 000 €. En multipliant par 3 cette opération, je limite le risque que 3 loyers ne soit pas payés, gagne 81 000 € en 20 ans pour 3450 €/an et récupère 150 000 €. Tout ceci en imaginant le pire: les loyers n’augmentent pas, et en 20 ans les investissements n’ont pas augmentés non plus.

Encore plus simpliste: 50 000 € X 3 = 150 000€ ; 150 000 € / 20 ans = 7500 €/an donc en plaçant 3450/ an je gagne en moyenne 4050 € par an.

Tout ça pour une question: En investissant 3450 € par an, peut t-on imaginer avoir un capital de 150 000 € en 20 ans sachant que je ne peux pas investir plus cette somme par an???

Bien à vous

Régis

Bonjour Regis,

Pour répondre tout d’abord à votre dernière question: La rentabilité historique des actions sur le long terme est d’environ 7% à 9% par an (selon les sources).

Ce qui signifie que si vous investissez très simplement dans des trackers larges, vous pourriez obtenir cette performance moyenne.(On peut faire beaucoup mieux! Warren Buffett a fait environ 20% par an ces 40 dernières années…)

En partant de zéro et en investissant 3450€ par an pendant 20 ans à 7% par an, vous obtiendrez la somme de 141.680€ (merci Excel!).

Sur les chiffres que vous citez: vous ne tenez pas compte de la fiscalité (moins lourde souvent pour les actions si vous ne faites pas de déficit foncier, mais si vous estimez que les loyers couvrent le crédit…)

Et vous n’imaginez PAS le pire : le pire c’est chute du prix de l’immobilier (qui baisse en ce moment par exemple, et c’est déjà arrivé historiquement), vous prenez l’hypothèse d’aucun problème grave particulier, frais de rénovations (sur 20 ans il y a un risque), législation plus contraignante, etc…

Mais je ne cherche pas à dénigrer l’investissement immobilier (il n’est pas exclu que je m’y mette aussi au delà de ma résidence principale, au delà de mes investissements dans les SIIC!), simplement à indiquer que le risque est présent dans tout investissement, y compris l’immobilier.

Je vous souhaite plein de succès dans vos investissements, et faites nous part de vos résultats dans la durée, cela sera très intéressant!

Philippe.

Je ne suis pas tout à fait d’accord avec vous concernant la fiscalité

a) on peut (c’est même tout l’intérêt) faire du déficit foncier tout en générant un cashflow positif : il «suffit» de faire beaucoup de travaux financés à crédit

b) les dividendes tout comme les loyers sont soumis au barème progressif de l’IR et aux prélèvements sociaux. L’abattement pour les dividendes est de 40 % il n’est certes que de 30 % pour de la location nue classique (mais optimisable avec le dispositif Borloo ancien) mais 50 % pour la location meublée classique et 71% pour les meublés de tourisme

c) le mode de taxation des PV en revanche diffère totalement : IR + PS après abattement selon la durée de détention pour des titres détenus en CTO, 19%+PS après abattements pour durée de détention +taxe éventuelle pour PV élevée

Cela mériterait un article complet pour comparer les deux

d) le BIC au réel simplifié (pour la location meublée) grâce au principe d’amortissement peut être rapproché du PEA pour ce qui est de l’avantage fiscal

Bref je ne pense pas qu’on puisse dire que la fiscalité est souvent plus lourde mais la réponse doit être la même que le temps que met le fût du canon pour refroidir après le tir de l’obus 😉

Le pire tout comme le meilleur (j’ai par exemple fait bien mieux que Warren Buffet sur mon dernier investissement immobilier clos ) peut arriver que ce soit pour un investissement immobilier comme pour la bourse…

Bonjour,

Je suis d’accord avec la plupart de vos arguments mais je trouve que cela ne correspond pas tout à fait à une étude comparative des risques de l’investissement immobilier vs l’investissement en bourse.

En particulier les frais ne sont pas à proprement parler un risque mais un paramètre à prendre en considération dans l’étude préalable à l’investissement. Peu importe que les frais soient faibles si les gains ne les couvrent pas…

Or le gros de votre article porte sur une comparaison des frais. Et s’il est vrai que les frais sont plus élevés dans l’immobilier que pour la bourse (je milite d’ailleurs pour que la Taxe Tobin soit au même niveau que les droits de mutation 😉 ) vous avez plus de leviers pour que les revenus compensent ces frais que pour de l’investissement immobilier (ex du home staging et une rénovation de qualité pour louer plus cher alors qu’il est difficile d’agir pour augmenter le dividende de vos actions)

Le second biais c’est que vous comparez un investissement en bourse à un investissement en immobilier en direct ! Or investir dans l’immobilier en direct c’est devenir entrepreneur autant qu’investisseur alors qu’investir en bourse ce n’est être qu’investisseur. Il est évident qu’en cumulant deux casquettes au lieu d’une les risques sont plus élevés. Pour une comparaison totalement honnête il faut comparer l’immobilier en direct non pas à l’achat d’actions mais à la reprise d’une société

Ou alors il faut comparer l’investissement en bourse à la pierre papier. On retrouve un niveau de risque similaire concernant la sécurité des revenus et la diversification et quasiment le même niveau de liquidité (et totalement le même dans le cas des SIIC). Ce qui est normal car investir en bourse au fond ce n’est rien d’autres qu’acheter des morceaux d’entreprises donc c’est grosso modo la même chose qu’acheter des morceaux de biens immobiliers.

Bonjour Didier-Fabrice!

Merci de votre intérêt et de vos commentaires pertinents : vous semblez être un expert de ce domaine!et votre blog que je viens de parcourir est très intéressant.

Vous avez raison, je compare un investissement en Bourse à un investissement immobilier en direct.

Cela ne vous parait peut être pas comparable, mais cela correspond à mon expérience: Autour de moi, les personnes souhaitant investir se posent la question en ces termes : « acheter un studio ou placer en Bourse mes économies et mon épargne régulière »? Peu évoquent par exemple la reprise d’une société comme alternative…

L’objet de l’article était surtout de faire prendre conscience que même la pierre n’est pas « sans risque » (financiers : c’est pour cela que j’évoque les frais) et que dans tous les cas il faut savoir ou on va avant d’investir, que ce soit en Bourse ou dans l’immobilier.

Bonjour,

J’ai bien aimé votre article, même si, comme l’ont souligné d’autres lecteurs, tout n’est pas aussi simple. Je voudrais ajouter à ce qui a été dit une expérience professionnelle et personnelle, qui porte sur des centaines de biens réels, et non des statistiques, d’une part, et sur des études et recherches dans les domaines tant du business en général que du marché de l’immobilier, en particulier. Ajoutons que j’ai été formé à l’expertise immobilière et à l’analyse financière.

Voici ce que tout ceci m’a apporté: à part les multimilliardaires, il semblerait que presque tous les (multi)millionnaires en actif net ont soit des terres, soit de l’immobilier, que ce soit des murs d’entreprises ou des logements, en proportion relativement importante.

Cependant, il est vrai qu’à partir d’un certain niveau, ce n’est pas au travers d’une gestion directe, évidemment.

Ceci devrait quand même plaider pour l’immobilier. Et non, en fait, car d’une part, ce n’est donc pas de l’immobilier géré par une personne physique, mais au travers de sociétés (qui peuvent évidemment être contrôlées par une seule personne), et d’autre part, il procède souvent d’une saine diversification et du besoin de sécuriser le patrimoine global. Sous le patrimoine immobilier, en effet, on va trouver des forêts, des exploitations agricoles, des entrepôts, des emplacements numéro 1 -peu importe ce qu’il y a dessus, des murs de grande surface, des « châteaux (grands crus), des immeubles classés en hyper-centre, mais par contre, on ne va pas trouver du « bouiboui », comme on fait acheter en masse, et à prix d’or, à des chercheurs d’un placement supposé « bon père de famille », que vous avez justement assez bien démystifier (même si en vrai, les tableaux et de la bourse et de l’immobilier sont bien pires que ce que vous en montrez en les comparant sommairement mais…si habilement!).

Aujourd’hui, nombre d’investisseurs immobiliers sont juste les dindons de la farce, pigeonnés par l’Etat (incitations fiscales souvent bidons versus TVA vraiment encaissée), par les banques (too big to fail, donc qui font absolument n’importe quoi en sachant qu’en dernier recours, elles seront absoutes), par la presse -cette grande traitresse, au service d’intérêts contraires, par l’empilage des lois, normes, règles fiscales, par les artisans du bâtiment qui, au mieux, pour la moitié sont honnêtes, et pour l’autre, chassent la victime en surfacturant tout…

Et pourtant, on trouve (très difficilement) des biens qui valent encore la peine. Ça devient effectivement tellement difficile qu’il est peut-être plus facile désormais en France, paradoxalement, de trouver des entreprises qui devraient s’en sortir très bien.

Je ne vous ferais aucun commentaire sur nos politiques, tous du marais, du plus rouge au plus noir.

Un comparatif aurait pu aussi, commenter ces deux termes antagonistes: valeurs mobilières versus investissement immobilier. Car la liquidité et la mobilité d’un placement purement financier permet aussi de franchir les frontières, et d’aller profiter de pays qui marchent à 7% de croissance, d’autres, qui, bien qu’enlisés au niveau économique, possèdent les plus belles entreprises de la planète, capables d’ailleurs d’absorber en moins de deux toutes nos pépites (avec pour elles -et pour leurs proches investisseurs, de fortes plus-values potentielles), d’autres enfin, qui, tout simplement, n’ont pas cette volonté farouche de tout contraindre (pour le grand public, mais ni pour les représentants de l’Etat ni pour leurs mécènes).

Avec l’immobilier physique, il est relativement difficile d’investir là où c’est réputé à la fois plus fiable et plus libre. Avec l’investissement financier, c’est tout le contraire, sauf à ne jurer que par le PEA et l’assurance-vie, encore des chausse-trappes, comparé aux performances et à la liquidité que certains ont avec de simples comptes-titres dans des établissements performants, souples, et bon marché, qui permettent d’acheter des actions de nombre de pays…

Donc, l’immobilier, si, comme une épargne forcée, et de façon extrêmement précautionneuse.

Tenez! Je viens de passer en revue l’offre d’un « vendeur de rêves dans l’immobilier »: De 10% de rentabilité brute, présenté par ce Monsieur, je suis passé, sur 20 ans, à 3,4% nets de charges et nets d’impôts. Avec des à-coups fabuleux, car, pour trouver du 10%, il faut s’attaquer à du gros gibier (bien à 700.000€ hors frais). Donc des risques largement du niveau de la bourse sans effet de levier (car évidemment avec les produits dérivés, c’est quand même facile de perdre jusqu’à sa chemise).

Merci enfin, d’avoir indiqué la faiblesse de la formation et information financières en France, alors que tout le monde, c’est bien connu, à un cousin agent immobilier (c’est le même qu’on disait, autrefois, garagiste)!!!

Pingback: Investir dans l’immobilier : bonnes pratiques – Blog Conseil en Bricolage