Nous avons vu dans le précédent article les caractéristiques des Preferred Shares (ou PS).

Je vais maintenant donner mon avis sur celles qui sont les plus favorables, et qui nous serviront donc de critères de sélection.

Les critères de sélection

Le Yield

Il s’agit bien sûr d’un critère incontournable 🙂 !

Vu que les PS sont pour moi un complément à mon portefeuille d’actions RP-PR, je souhaite prendre des risques plus élevés sur cette poche et je demande donc un yield >7%.

Peu de PS proposent ce type de rendement, surtout des sociétés financières, des REIT, des sociétés dans le domaine de l’énergie, ou… des sociétés dans une situation de crise !

Maturity date (Date de maturité)

L’avantage d’avoir une date de maturité (comme pour une obligation), c’est que vous êtes sûr de récupérer votre mise au prix fixé à l’avance (en général le Par soit le prix d’émission), à une date donnée. Vous avez donc une obligation avec les caractéristiques fiscales d’une action !

L’inconvénient est que vous devrez alors retrouver un placement pour ces fonds, qui risque de ne plus être aussi intéressant que celui que vous avez sélectionné.

Je ne fais pas de cette caractéristique un critère de sélection.

Redeemable (rachetable)/ Call date

La plupart des PS sont « redeemable ». La question est surtout de savoir quelle date choisir…

Il peut être intéressant de se constituer un portefeuille de PS avec des Call Date à des horizons différents (p.ex. : 3 ans, 5 ans, 7 ans, 10 ans, ..), et de « faire tourner » les PS au fur et à mesure qu’elles sont « callées » (si elles le sont).

On s’assure ainsi un revenu récurrent dans la durée.

Personnellement, je choisis des PS avec des dates de maturité entre 5 et 10 ans. Cela permet de capitaliser sur l’intérêt d’avoir des revenus élevés, pendant une période significative, sans risque de se faire « caller ».

Il existe un outil qui permet de calculer le yield réel en fonction de la Call Date (en supposant que la PS soit callée), ce qui s’appelle le « Yield to Call ».

Vous pouvez trouver cet outil ici : http://www.buffettsbooks.com/howtoinvestinstocks/course2/preferred-shares/value-preferred-stock.html#sthash.fHojMA6S.ssyevAi3.dpbs

Cumulative/non cumulative

Je préconise exclusivement des « Cumulative ». Une « non-cumulative » Preferred Shares est automatiquement éliminée.

Perpetual

Je n’apprécie pas trop les « perpetual » car tout est à la discrétion de l’émetteur. On ne sait pas si ou quand la PS sera callée.

Rate reset or Floating rate

Vu le contexte de hausse de taux potentiel, je pense que nous avons intérêt à sélectionner des PS avec Floating Rate.

Retractable/Convertible/Exchangeable

J’évite absolument les « Mandatory Convertible », et d’une manière générale les convertibles : la plupart du temps, le processus de conversion est quasi incompréhensible et je ne tiens pas du tout à avoir les actions (sinon, j’achèterais les actions !).

Je sélectionne donc les « Traditional Preferred Shares ».

Le prix de marché des Preferred Shares

J’essaie d’acheter sous le « par » (donc sous les 25$ si elle a été émise à 25$).

Le discount dépend souvent de la qualité de la société sous-jacente, donc si on a un discount de 40%, il vaut sans doute mieux analyser la société…

Un léger premium peut être envisagé, cela dépend aussi de la « redeemable date » : plus elle est éloignée et mieux c’est dans ce cas.

Le Credit Rating

Bien entendu, on préférera si possible les PS avec un Credit Rating le meilleur possible. Mais sans se faire d’illusion : beaucoup ne sont pas notées, et celles qui sont très bien notées du coup ont un prix d’achat élevé (premium par rapport au Par), et propose un yield faible.

Les outils et sites incontournables

Tout d’abord, commençons par l’outil incontournable pour tous ceux qui souhaitent se lancer dans les PS : Quantum On Line.

Le site se trouve ici : http://www.quantumonline.com/

Afin d’avoir accès aux services (gratuits) de ce site, vous devrez simplement vous enregistrer.

Un autre site intéressant est Preferred Stock Channel : https://www.preferredstockchannel.com/

Vous avez accès à des présélections de PS (les nouvelles sorties, celle qui ont le plus haut rendement, ou le discount le plus élevé, etc…)

Il en existe bien sur d’autres (dividend.com a une section sur les Preferred) mais ces 2 là donnent déjà pas mal d’informations.

Tous ces sites sont bien entendu en anglais, et spécialisés sur les bourses américaines…

Voyons tout d’abord à quoi ressemble les informations sur une Preferred Shares, et décodons ensemble les éléments.

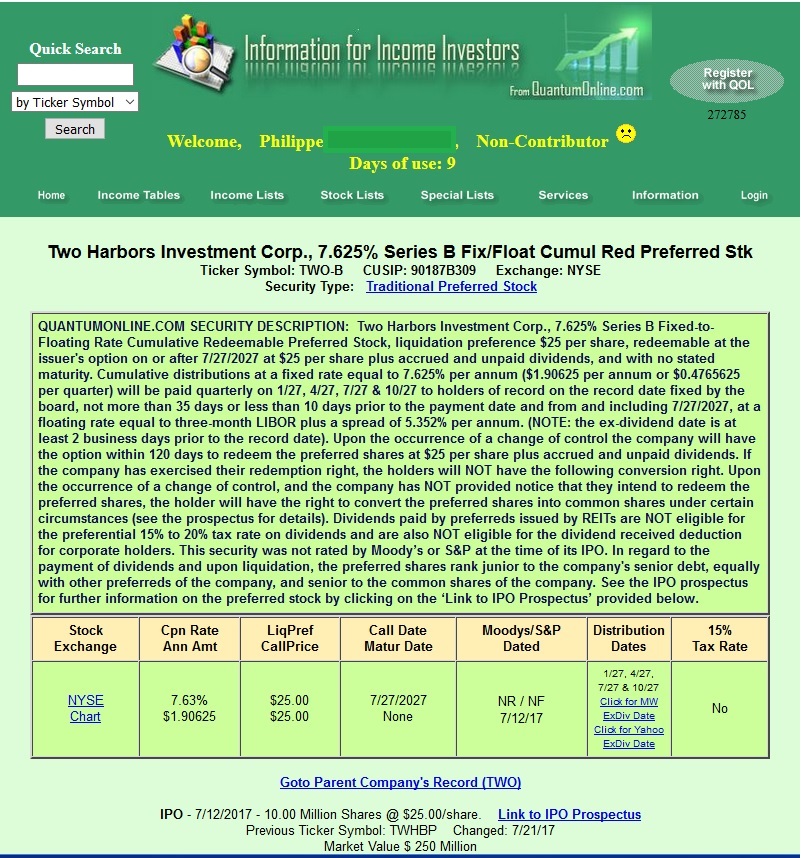

Je vais prendre une PS dans mon portefeuille : TWO-B.

Nous avons en haut le nom de la PS, puis son Ticker et le CUSIP (qui permettent de retrouver l’action chez votre broker), la place de cotation (le NYSE : New York Stock Exchange), et le type d’investissement, à savoir une Preferred Share traditionnelle.

A noter d’ailleurs que je privilégie les PS cotées sur les grandes places de marché le NYSE, AMEX et le Nasdaq, mais pas en OTC.

Le nom lui-même donne déjà beaucoup d’informations : « Two Harbors Investment Corp., 7.625% Series B Fix/Float Cumul Red Preferred Stk. »

Décodons. Nous avons :

- Two Harbour Investment Corp: la société qui émet la Preferred Share. Il s’agit d’une mREIT.

- 7.685%: le dividend yield à l’émission. Si la société cote toujours au Par (c’est-à-dire au prix d’émission, soit 25$), alors nous toucherons 7.685% de dividende jusqu’à ce que la PS soit «callée ».

- Series B: il s’agit de la 2eme série de PS. Two Harbour a donc déjà émis une première série de PS. Il est toujours intéressant de voir quelles étaient les conditions des autres séries (yield, date de maturité, caractéristiques, etc…). A noter qu’il peut très bien y avoir une série C, D etc…

- Fix/Float: il va y avoir une période où le yield est fixe, puis une période où on va passer en Floating Rate.

- Cumul : la PS est Cumulative

- Red: elle est Redeemable. On verra ensuite dans le descriptif à quelle date.

- Preferred Stk: il s’agit bien d’une Preferred Stock .

Voila, juste avec le nom, nous avons déjà toute une série d’informations.

Continuons dans le texte lui-même.

Nous y trouvons le montant de liquidation, c’est-à-dire le prix auquel la PS serait callée (25$, le même que le prix d’émission), la date de call au plus tôt : le 25 juillet 2027, la fréquence de versement des dividendes (trimestrielle, paiements en Janvier, Avril, Juillet et Octobre).

A partir du 27 juillet 2017, la PS passe en Floating Rate à un taux annuel qui sera du taux LIBOR 3 mois + 5.352%.

Le reste décrit ce qu’il se passerait en cas de rachat de Two Harbour, en l’occurrence le droit (mais pas l’obligation) de convertir les PS en actions ordinaires sous certaines conditions, des apsects fiscaux, le fait que la PS n’ait pas eu de Rating, et le rappel de la juniorité des PS par rapport aux porteurs d’obligations et de leur séniorité par rapport aux porteurs d’actions ordinaires.

Voilà, nous savons presque tout sur cette PS, et le lien vers le « IPO prospectus » (le document émis pour l’introduction en bourse) est fourni. Je recommande vivement d’aller le lire avant d’investir…

Il nous manque bien sûr une information clef : le prix auquel cette PS est proposé aujourd’hui sur le marché.

En cliquant sur « Nyse Chart », on arrive à la cotation, ce qui nous permet de voir si elle cote avec un discount ou un premium par rapport au Par (moins ou plus de 25$).

Comment trouver des Preferred Shares interessantes ?

Sur les 2 sites présentés plus haut, vous avez un screener qui vous permet de sélectionner les PS correspondant à vos critères (du moins à certains des critères malheureusement).

Pour Preferred Stock Channel , il se trouve dans l’onglet en haut à droite, et vous mène ici : https://www.preferredstockchannel.com/screener/

Il vous suffit de rentrer les critères qui vous semblent pertinents et le site vous donne ensuite seulement les 20 premières PS correspondant à vos critères.

Pour Quantum On Line, le screener est dans le premier onglet en haut à gauche, « Income Tables », et s’appelle « Income Securities Screening Form ».

Il vous amène ici : http://www.quantumonline.com/screeningform.cfm

Dans la partie « Security Types », vous devrez cocher la case « Traditional Preferred Stocks » (et/ou Convertible Preferred et/ou Mandatory Convertible Preferred si tel est votre choix).

Rentrez vos critères puis cliquez sur Submit, et vous aurez ensuite un tableau avec toutes les PS correspondant à vos critères !

Il ne reste plus qu’à les analyser une par une 🙂 .

Attention, malgré la qualité de ces sites, il faut toujours vérifier les informations directement auprès de l’émetteur, dans le prospectus. Il y a quelquefois des erreurs…

Il reste un peu de travail à réaliser soi-même : En fonction du prix de cotation, vous recalculerez le yield réel (dividendes annuels fixes divisé par le cours actuel) pour voir si il vous convient.

Et bien entendu, n’oubliez pas qu’une Preferred Share reste une action : la qualité de la société émettrice reste un critère incontournable ! Pour les REIT, vérifiez par exemple la taille de la société, son endettement, le Total Return (sur le site de la NAREIT par exemple…).

Pour les sociétés autres que financières, une petite analyse RP-PR vous donnera un bon sentiment quant à la pérennité de votre dividende et la capacité de la société à le payer régulièrement. Certes les « cumulative » permettent de ne pas perdre le dividende, mais il est gardé par la société sans aucun taux d’intérêt et surtout vous en avez besoin pour le ré-investir ou le consommer !

Les risques des PS

Je veux conclure ces 2 articles d’introduction aux PS en mettant en avant les risques.

Tout d’abord bien sûr, le risque de défaut de la société émettrice. Mais cela n’est pas exclusif aux PS.

Ensuite, le fait que nous avons là un instrument financier aux revenus fixes (Fixed-Income Investments). Si (quand !) les taux d’intérêts augmentent, la valeur de la PS diminue. A moins d’acheter avec un bon discount, le risque de perte en capital est élevé. Et le rendement proposé risque de ne plus être si intéressant par rapport à d’autres instruments financiers.

L’autre risque est bien entendu l’inflation. Le revenu est fixe et par définition ne peut donc pas compenser l’inflation. Si celle-ci devenait significative, alors la totalité de vos revenus seraient effacés. Et dans ce cas, la PS ne serait jamais « callée », et vous auriez donc un instrument financier ne distribuant quasiment rien, à vie…

Bien sûr vous pouvez toujours revendre (à perte probablement).

Vous cumulez donc un risque fort de perte en capital avec une érosion potentielle de vos revenus : perte sur le patrimoine ET perte sur le flux de revenus…

C’est ce qui a fait dire à certain que les Preferred Shares étaient « le pire des 2 mondes » entre les Actions et les Obligations.

Alors pourquoi est-ce que je m’intéresse à ce type d’actions ? tout simplement car obtenir un yield de plus de 7% aujourd’hui, garanti sur une période assez longue, me parait un bon complément à mon portefeuille d’actions. Si en plus je parviens à trouver des actions cotant avec un bon discount, je m’assure contre une perte en capital. Et surtout, même si les taux d’intérêt vont remonter, je pense que ce sera progressif, lent et pas trop important. 7% devrait rester un taux intéressant pendant quelques années…

Mais il s’agit là d’un pari personnel et non d’une recommandation ou d’une prévision ! je n’ai pas de boule de cristal.

Encore une fois, les PS ne représentent (et ne représenteront) qu’une toute petite partie de mes investissements, qui resteront très diversifiés et majoritairement investis en actions!

Toujours excellent, clair et concis !

Pas de listing des PS sur euronext ou d’autres bourses européennes ?

Merci gefinance!

Je n’ai pas vu grand chose sur les Preferred Stock (Actions de Préférence) européennes malheureusement. J’aimerais bien pouvoir en loger dans mon PEA, mais j’ai l’impression que c’est beaucoup moins répandu qu’aux US…

Donc probablement moins liquide, moins documenté , etc…

Je pense qu’il peut y avoir des choses plutôt sur le LSE, pour des investissements en £. A creuser…

=> https://seekingalpha.com/article/4110479-six-six-reit-income-alternative?isDirectRoadblock=true

gefinance,

L’article de SeekingAlpha auquel mène votre lien concernent des PS de REIT US. Donc pas vraiment européennes…