On entend un peu partout dans les médias économiques que la hausse des taux de la FED est inévitable, et pourrait même être imminente (comme depuis des mois..).

Mais au fait, de quoi parle-t-on?

Qu’est-ce que la FED et un taux directeur ?

La banque centrale américaine (équivalent de la BCE européenne), la FED, gère la monnaie américaine. La FED a pour mission de contrôler l’inflation et (contrairement à la BCE) le taux de chômage.

Le « taux directeur » est son principal levier pour influer sur l’économie : les banques empruntent de l’argent à la banque centrale pour ensuite accorder des crédits aux entreprises et aux particuliers. Un taux directeur fixe le « loyer de l’argent ». S’il est bas, les banques proposent des crédits à des taux d’intérêts bas. A l’inverse, lorsque le taux directeur monte, cela renchérit le coût d’un emprunt. On voit les impacts des taux directeurs bas en ce moment pour les crédits immobiliers par exemple. ( Les Banques Centrales ne prêtent pas directement à l’économie réelle » mais aux banques. Pour l’instant du moins car on parle d' »argent hélicoptère » ou la BCE pourrait distribuer de l’argent directement aux particuliers! mais c’est une autre histoire).

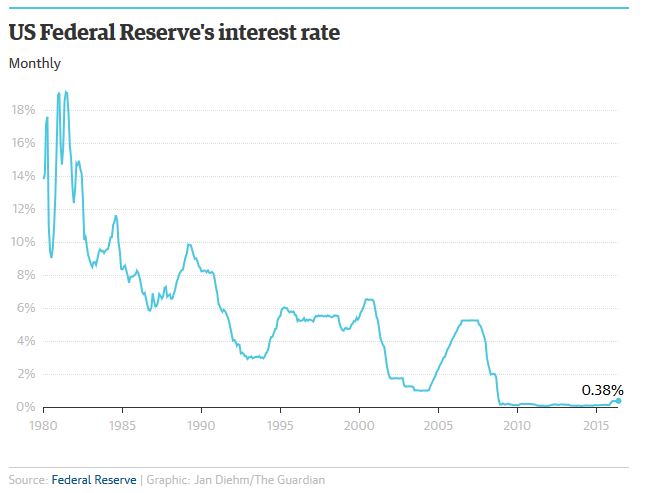

Suite à la crise des subprimes en 2008, la Fed avait abaissé ses taux directeurs pour rendre l’argent « moins cher » et injecter des masses de liquidités dans le système financier (le « Quantitative Easing » ou QE). Sauf qu’une telle politique est risquée sur le long terme, elle favorise l’endettement et risque de relancer l’inflation au delà du souhaitable (fixé à 2%). De plus, cet argent injecté dans le système depuis 2008 n’a pas été entièrement utilisé pour accorder des prêts et relancer l’économie réelle, il a été également investi sur les marchés.

En décidant de remonter ses taux directeurs, la FED revient donc progressivement à la normale, d’autant que son action semble positive : la croissance américaine est repartie, le chômage a reculé et l’inflation remonte légèrement.

Un premier relèvement des taux a eu lieu en décembre 2015, et on parle donc d’un 2éme relèvement de taux (depuis quasiment 10 ans!).

Quels seraient les impacts sur les actions?

A chaque réunion de la FED, les marchés se figent dans l’attente de cette fameuse annonce. Ils progressent si la FED donne des signaux contraire à une hausse prochaine, ou baissent si la FED estime que « l’économie va mieux » (et donc que les taux pourraient remonter).

En effet, il est « admis » en général qu’une hausse des taux ferait baisser les marchés : d’une part parce que les coûts de la dette augmentent, d’autre part parce que dans ce cas, les investisseurs voudront être plus rémunérés pour le risque additionnel pris versus les obligations. Même si on peut se demander si une hausse de 0.25% sur les taux courts auront un impact réel, en dehors de l’impact psychologique…

Un autre argument est qu’une partie de l’argent créé depuis 2008 investi en Bourse a contribué à la hausse des cours boursiers. En revenant progressivement sur une situation « normale », la « bulle » se dégonflerait, une partie allant vers les obligations du coup plus rémunératrices.

On est d’ailleurs dans une situation assez ubuesque: les bonnes nouvelles économiques font baisser les marché car la FED pourrait en prendre prétexte pour augmenter les taux, et à l’inverse les mauvaises nouvelles font monter les marchés pour les raisons inverses! Dingue…

Mais quel serait (ou sera) vraiment l’impact d’une hausse de taux sur nos portefeuilles ?

En théorie, une hausse des taux devrait provoquer une baisse des marchés actions. En théorie… En fait c’est un peu plus compliqué que cela.

Il faut ainsi différencier les secteurs: les secteurs cycliques (IT, biens d’équipement, matériaux de base) ne seraient que faiblement influencés par une hausse des taux, ou en sortirait gagnants. Les financières seraient bien sûr favorablement impactées par la hausse des taux. D’un autre côté, les valeurs défensives (télécoms, services aux collectivités, pharma) seraient plus sensibles à la hausse des taux. Ainsi bien sur que les SIIC/REIT.

Et en pratique? pour le savoir, regardons le passé. (Je me suis appuyé sur un article de MorningStar pour cela.)

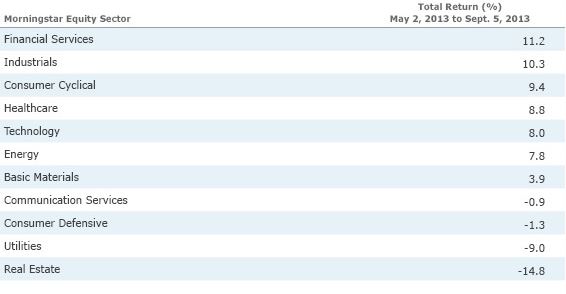

Entre Mai et Septembre 2013, les taux ont augmenté . Que s’est-il passé sur les marché actions?

Effectivement, de manière assez logique, les Financières ont bien augmenté, et les REIT ont baissé.

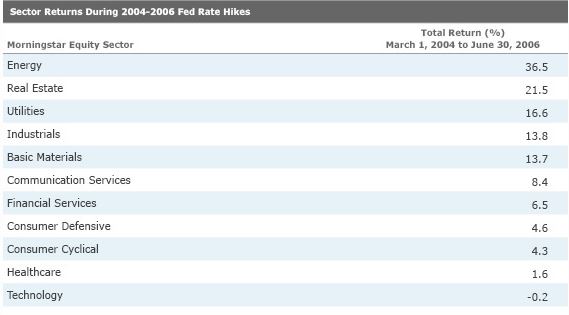

Est-ce toujours le cas? Entre Mars 2004 et Juin 2006, la FED a augmenté ses taux de 4% en 17 incréments de 0.25% (!). Quelles ont été les conséquences?

Là, surprise! Les REIT et les « utilities » ont surperformé!

En fait, plusieurs facteurs sont à prendre en compte:

1- Les mouvements des marchés dépendent aussi des conditions initiales. Ainsi en 2004, les REIT (qui auraient dû pâtir de la hausse des taux) étaient à un niveau historiquement bas, les utilities également.

2- les variations dépendent aussi de la situation d’endettement des sociétés/du secteur.

3- si les taux montent, c’est que l’économie va mieux! il faut donc mettre en balance les effets de la hausse des taux et les effets de la croissance de l’économie (et du bénéfice des sociétés).

La conclusion de l’article des analystes de MorningStar :

It’s Tough to Call the Winners of the Next Rate Rise

It would be difficult to predict the winners of the next rising-rate period by either considering rules of conventional wisdom or by extrapolating from past trends.

Effectivement, difficile de prédire qui seront les gagnants ( et les perdants d’ailleurs) à partir de régles de bon sens ou des extrapolations à partir du passé. Personne ne sait exactement l’impact réel qu’aura une hausse des taux, rien n’est mécanique et automatique.

D’autant plus que celle-ci ne sera pas une surprise totale: on ne parle que de ça ou presque (pétrole, Chine) depuis des mois!

Par ailleurs, on ne parle là que des marchés actions, mais une hausse des taux auraient (surtout d’ailleurs) un impact sur le dollar : le dollar remontera et donc l’Euro se dépréciera face au dollar.

Donc une bonne nouvelle à priori pour les sociétés européenne (qui facturent en Euros). Sauf celles qui dépendent du pétrole (qui est lui facturé en Dollar). Bref, pas si simple de prévoir l’avenir 🙂 !

Néanmoins, il me semble que quelques précautions de bon sens permettent de ne pas souffrir d’une hausse des taux, voire d’en bénéficier:

- choisir des sociétés qui profiteront de la bonne santé de l’économie, rentables et ayant les moyens d’investir (générant du FCF).

- choisir des sociétés à l’endettement maîtrisée, ce qui leur permet d’être plus indépendantes des conditions de financement.

- choisir des sociétés qui ne sont pas surcotées. On a vu que les REIT avaient monté car elles étaient sous-évaluées en 2004, avant la hausse des taux. C’est une des raisons pour laquelle il est important de choisir des sociétés à Prix Raisonnable.

- diversifier : il y aura des gagnants et des perdants, mais difficile de savoir lesquels à l’avance. Et la diversification en devise vous permet de rester serein face à des changements dans les évolutions des monnaies. La diversification apporte une sécurité!

Bon, comme par hasard, on retrouve les critères habituels que je présente dans ce blog 🙂 !

Enfin, les mouvements de marché permettront de pouvoir acquérir de bonnes sociétés à prix intéressants. La volatilité n’est pas notre ennemie, au contraire, en se focalisant sur les dividendes, elle peut être une opportunité!

Alors, vivement la hausse des taux?

Petite précision pour l’impact sur les obligations (non traité dans l’article):

La valeur d’une obligation évolue de manière inverse à l’évolution des taux d’intérêt : Une augmentation des taux provoquerait une baisse des obligations existantes.

Logique: puisque vous pouvez avoir une meilleure rentabilité de votre argent en souscrivant de nouvelles obligations, vous allez vouloir vendre les anciennes, provoquant ainsi la baisse des cours.

Pour les actions, le mécanisme invoqué (mais on a vu que la réalité pouvait être différente), c’est la notion de « prime de risque » qui s’applique : si l’écart entre la rémunération des actions (plus risquées) et celle des obligations se réduit, il y aura transfert vers les obligations, donc baisse des actions.

En revanche les nouvelles obligations se traiteront à un prix supérieur car les flux d’argent provenant des anciennes obligations et des actions iront vers ce support.

Encore une fois, c’est une simplification et ce n’est pas toujours aussi mécanique que cela…

Pingback: Suivi Février 2018 | Investisseur Individuel